近日,湖南省率先在國內(nèi)探索以互聯(lián)網(wǎng)金融產(chǎn)品與信用擔保機制相結合的模式,定向服務實體經(jīng)濟企業(yè),為中小微企業(yè)融資開辟了新路徑。這一創(chuàng)新嘗試不僅突破了傳統(tǒng)金融服務的局限,還借助技術手段提升了資金配置效率,助力區(qū)域經(jīng)濟穩(wěn)健發(fā)展。

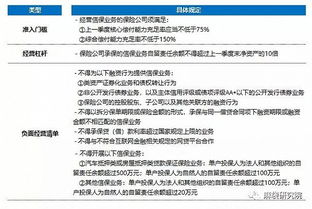

當前,實體經(jīng)濟尤其是中小微企業(yè)普遍面臨融資難、融資貴的問題。傳統(tǒng)金融機構在風險控制與放貸效率上存在瓶頸,而湖南此次引入的互聯(lián)網(wǎng)金融產(chǎn)品,依托大數(shù)據(jù)分析和智能風控模型,對企業(yè)的經(jīng)營狀況、信用記錄等進行全面評估,實現(xiàn)了快速審批與放款。同時,信用擔保機制的引入進一步降低了貸款風險,增強了金融機構向?qū)嶓w經(jīng)濟“輸血”的信心。

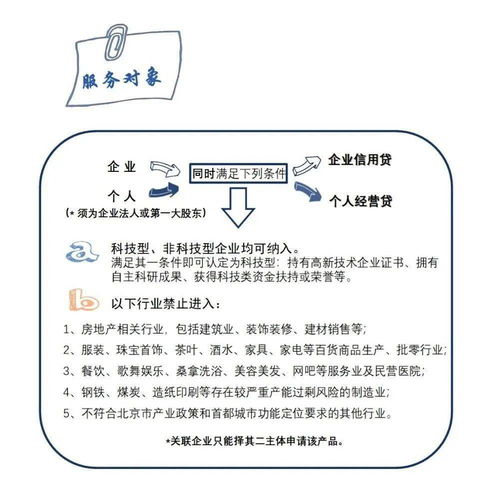

具體實施中,湖南政府聯(lián)合多家互聯(lián)網(wǎng)金融機構和擔保公司,推出了針對制造業(yè)、農(nóng)業(yè)、科技創(chuàng)新等領域的專項產(chǎn)品。例如,通過“互聯(lián)網(wǎng)+信用擔保”模式,一家中小型制造企業(yè)可在提交申請后數(shù)小時內(nèi)獲得審批,而擔保方則為企業(yè)提供部分風險保障,有效緩解了企業(yè)因抵押物不足而難以融資的困境。據(jù)統(tǒng)計,試點項目已為數(shù)百家企業(yè)提供了數(shù)億元資金支持,企業(yè)融資成本平均下降約15%。

這一創(chuàng)新不僅促進了金融資源向?qū)嶓w經(jīng)濟的流動,還推動了互聯(lián)網(wǎng)金融的規(guī)范發(fā)展。專家指出,湖南的實踐為全國提供了可復制的經(jīng)驗,未來需進一步完善監(jiān)管政策,防范潛在風險,確保“輸血”機制可持續(xù)、高效。隨著更多地區(qū)跟進,互聯(lián)網(wǎng)金融與實體經(jīng)濟深度融合,有望為中國經(jīng)濟高質(zhì)量發(fā)展注入新動力。